Perilaku Keuangan dan Pembayaran Digital UKM: Laporan Asia Tenggara 2023

Selamat datang di laporan industri komprehensif ini, yang mengungkap rumitnya perilaku pemberian pinjaman dan pembayaran yang ditunjukkan oleh komunitas Usaha Kecil dan Menengah (UKM) yang dinamis di seluruh Asia Tenggara. Dengan latar belakang kondisi peminjaman yang sulit di lembaga keuangan tradisional, pelajari lebih dalam struktur ekosistem keuangan yang membentuk tulang punggung perekonomian wilayah kita.

Pelajari tentang UKM di Asia Tenggara:

-

Apa yang mereka belanjakan

-

Bagaimana mereka mengirim dan menerima pembayaran

-

Bagaimana mereka mendapatkan pendanaan

-

Kebutuhan pendanaan dan wawasan mereka mengenai pola belanja musiman

-

Prospek bisnis mereka secara keseluruhan

Tentang Studi

Kami ingin memahami tantangan apa yang dihadapi usaha mikro, kecil, dan menengah dan bagaimana mereka menggunakan pembiayaan dan pembayaran digital untuk menangkap peluang dan efisiensi bisnis.

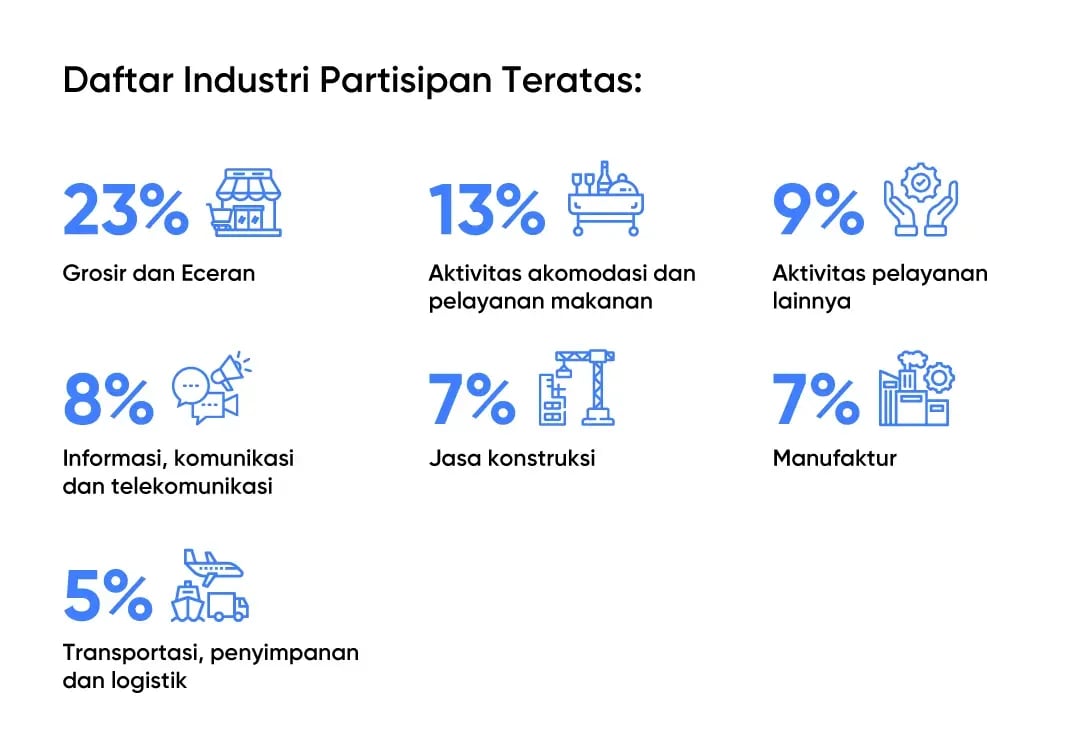

Untuk mengetahuinya, kami melakukan survei terhadap 977 UKM di Indonesia, Malaysia, Singapura, Vietnam, dan Thailand dari beberapa industri. Sebagian besar responden termasuk dalam kategori UKM mikro (74%) dan merupakan pemilik usaha sendiri (63%).

Lanjutkan membaca untuk mengetahui sorotan lebih lanjut atau unduh laporan lengkapnya.

Tekun dan Berhati-hati: UKM Berjuang Untuk Akses Keuangan di Asia Tenggara

Di seluruh Asia Tenggara, baik perusahaan keuangan tradisional maupun digital telah menciptakan produk dan layanan inovatif untuk Usaha Kecil dan Menengah (UKM). Namun banyaknya pilihan tidak serta merta membuat akses terhadap pembiayaan semakin mudah. UKM mempertimbangkan berbagai faktor dan trade-off ketika memilih solusi keuangan.

Pilihan-pilihan ini secara tidak sengaja dapat menghalangi fleksibilitas pembiayaan, terutama ketika UKM tidak mendapatkan informasi, panduan, dan dukungan yang cukup dalam memilih produk seperti skema pendanaan, pinjaman usaha UKM, dan perangkat lunak berbasis cloud.

Hasil riset pasar pembiayaan UKM regional kami mencerminkan gesekan tersebut — meskipun UKM di Asia Tenggara secara aktif mencari produk keuangan yang lebih baik dan mencoba solusi yang ditawarkan oleh perusahaan teknologi keuangan (FinTech), banyak juga yang tetap menggunakan metode tradisional seperti pembayaran cek dan proses bisnis manual.

Untuk mengatasi hambatan-hambatan ini, perusahaan FinTech perlu berbuat lebih banyak untuk menumbuhkan kepercayaan di kalangan UKM, memfasilitasi pemahaman yang lebih baik mengenai pilihan-pilihan pembiayaan lainnya, dan menunjukkan keberhasilan program-program ini. Pembiayaan lainnya yang secara bertahap diterapkan oleh UKM – alih-alih menggunakan pendekatan yang kohesif dan sistematis – juga menandakan adanya peluang bagi FinTech untuk menawarkan solusi pembiayaan terpadu kepada UKM.

Dengan memberikan sarana yang dibutuhkan UKM untuk memperkuat arus kas dan mendapatkan lebih banyak kredibilitas serta pengaruh dari pemasok mereka, perusahaan keuangan dapat menjadi penasihat terpercaya yang membantu mempertahankan dan mengembangkan UKM, yang merupakan sumber kehidupan perekonomian Asia Tenggara.

Langkah Maju bagi UKM di Asia Tenggara: Solusi Baru untuk Masalah Lama

Di tengah berkembangnya ekonomi digital di Asia Tenggara dan kuatnya akses internet seluler, UKM terus menghadapi tantangan keuangan dan masih berada pada tahap awal keuangan digital.

Studi kami menemukan bahwa arus kas masih menjadi perhatian utama UKM, di mana banyak UKM yang menghabiskan sebagian besar dana mereka untuk mendukung operasional sehari-hari dan membeli inventaris dan perlengkapan, serta khawatir mengenai pembayaran kepada pemasok dan menerima pembayaran dari pelanggan tepat waktu.

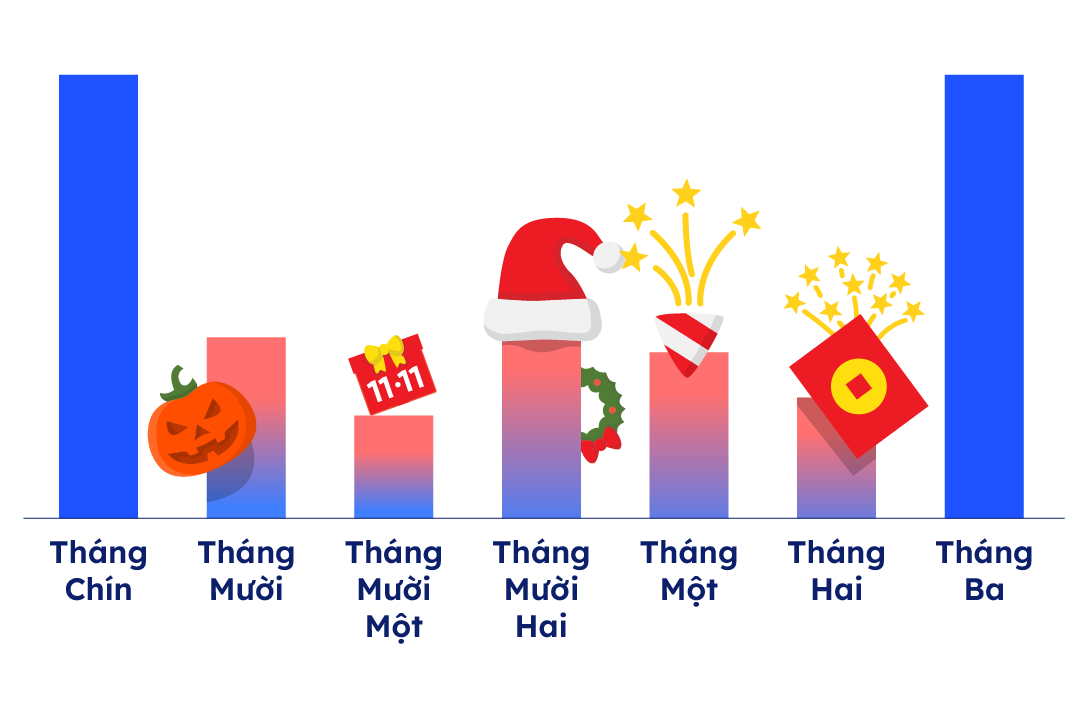

Kekhawatiran ini semakin diperburuk oleh fluktuasi arus kas musiman, ketika musim perayaan meningkatkan permintaan konsumen dan harga bahan mentah, dan tujuan akhir tahun untuk menyelesaikan proyek yang sedang berjalan dan melaksanakan proyek baru memerlukan suntikan dana.

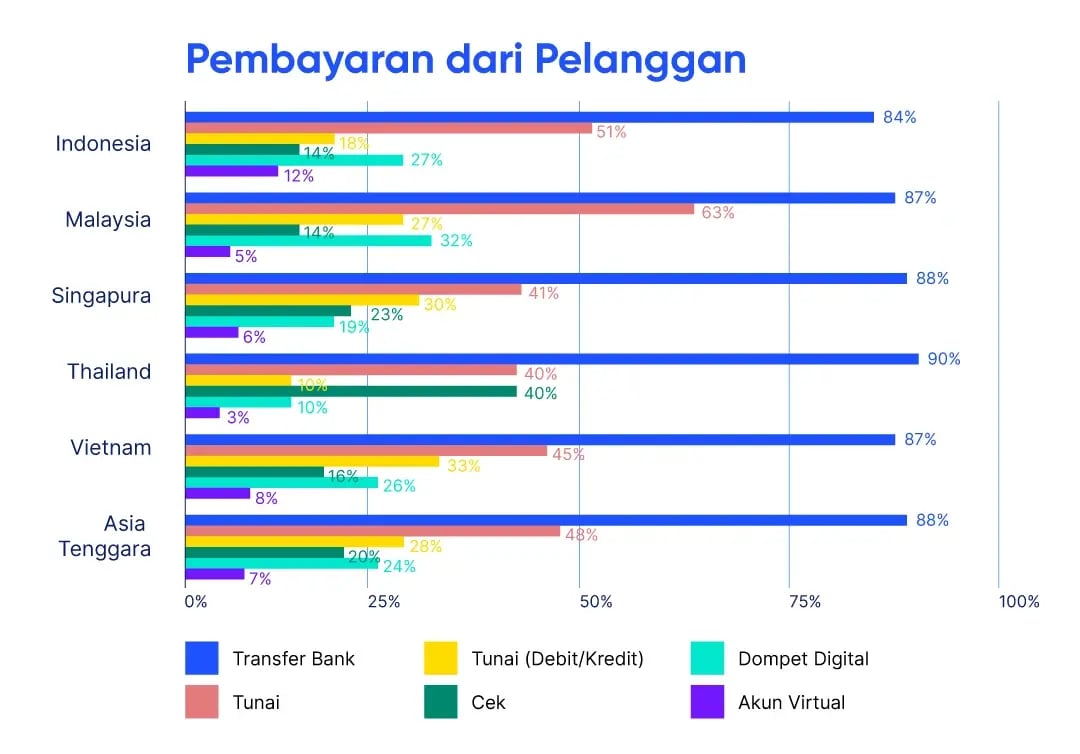

Sebagian besar masih bergantung pada bank untuk mengirim dan menerima pembayaran. Sebagian besar transaksi UKM juga dilakukan secara lokal, dan hanya sebagian kecil yang melakukan transaksi lintas negara. Meskipun banyak perusahaan yang menggunakan perangkat lunak akuntansi untuk mengotomatiskan proses pembayaran, terdapat kebutuhan akan solusi pengumpulan pembayaran — baik untuk transaksi berulang yang bernilai tinggi maupun pembayaran massal — yang akan membuat proses lebih mudah dan meminimalkan keterlambatan pembayaran dari pelanggan.

Pendanaan dari perbankan dan lembaga keuangan tradisional masih belum dapat diakses oleh banyak orang, terutama karena persyaratan yang sulit dan waktu pemrosesan yang lama, dan sebagian besar UKM harus memulai bisnis mereka menggunakan tabungan mereka sendiri dan dengan bantuan keluarga dan teman. Pendanaan tambahan biasanya berasal dari pinjaman berjangka bisnis dan pembayaran kartu kredit. Namun, mereka yang meminjam dari pemberi pinjaman alternatif tidak terlalu loyal terhadap merek: hampir separuhnya merasa tidak puas dengan penyedia layanan mereka saat ini dan secara aktif mencari alternatif dengan pengalaman merek yang lebih memuaskan dan harga yang lebih rendah.

Temuan ini mengungkapkan adanya kesenjangan di pasar untuk pilihan pembiayaan yang lebih baik yang disesuaikan untuk UKM, yaitu pembiayaan yang lebih mudah diakses dibandingkan sumber pembiayaan tradisional dan menawarkan harga yang rendah, pengalaman merek yang hebat, dan persetujuan yang cepat.

Pilihan penyedia UKM tidak hanya terbatas pada biaya saja: meskipun sebagian besar UKM, kecuali responden dari Indonesia, lebih memilih suku bunga rendah dibandingkan waktu pemrosesan yang cepat, kebutuhan mendesak akan arus kas yang lebih sehat untuk mendukung operasional sehari-hari dan persediaan inventaris mereka, berarti ada ruang bagi penyedia yang menawarkan persetujuan cepat.

Secara keseluruhan, UKM terus menghadapi tantangan terkait arus kas yang sama dengan yang dialami UKM sebelumnya. Solusi pembiayaan digital yang inovatif, yang dikembangkan dengan mempertimbangkan UKM di Asia Tenggara, mungkin merupakan solusi yang dibutuhkan sektor ini untuk memecahkan permasalahan lama yang terus berlanjut ini.

Dapatkan Laporannya

Bacaan yang Direkomendasikan

Mau Usaha Makin Sukses? Yuk, Terapkan Design Thinking!

5 Langkah Menggunakan Artificial Intelligence untuk Kemajuan Bisnis Anda!

Cara Bagi Hasil Usaha Dagang dengan Mitra dan Investor

Indonesia

Pemberi Dana

layanan@modalku.co.id

+62 877 7126 5290

Penerima Dana

info@modalku.co.id

+62 877 7873 6144

Unifam Tower, Jl. Panjang Raya

Blok A3 No.1, Kedoya Utara,

Kebon Jeruk, Jakarta Barat,

DKI Jakarta, 11520, Indonesia

Singapore

info@fundingsocieties.com

General Enquiries:

+65 6221 0958

Sales Enquiries:

+65 6011 7534

112 Robinson Road

Level 8

Singapore 068902

Malaysia

info@fundingsocieties.com.my

Primary contact

+603 9212 0208

Secondary contact

+603 2202 1013

Unit 15.01 & Unit 15.02,

Level 15, Mercu 3,

KL Eco City, Jalan Bangsar,

59200 Kuala Lumpur

Thailand

SME Loan

info@fundingsocieties.co.th

+66 93 139 9721

Investment

invest@fundingsocieties.co.th

+66 62 197 8661

No. 188, Spring Tower,

10th Floor, Phayathai Road,

Thung Phaya Thai Sub-district,

Ratchathewi District,

Bangkok, 10400

Vietnam

info@fundingsocieties.vn

(+84) 28 7109 7896

The Sentry P

16 Nguyen Dang Giai Street,

Thao Dien Ward, Thu Duc City,

Ho Chi Minh City, Vietnam

Dreamplex

174 Thai Ha Street,

Trung Liet Ward, Dong Da District,

Hanoi, Vietnam

Layanan

Media

-

Singapore

-

Indonesia

-

Malaysia

-

Thailand

-

Vietnam

PERHATIAN:

-

Layanan Pendanaan Bersama Berbasis Teknologi Informasi merupakan kesepakatan perdata antara Pemberi Dana dengan Penerima Dana, sehingga segala risiko yang timbul dari kesepakatan tersebut ditanggung sepenuhnya oleh masing-masing pihak.

-

Resiko Kredit atau Gagal Bayar dan seluruh kerugian dari atau terkait dengan kesepakatan pendanaan bersama ditanggung sepenuhnya oleh Pemberi Dana. Tidak ada lembaga atau otoritas negara yang bertanggung jawab atas resiko gagal bayar dan kerugian tersebut.

-

Penyelenggara dengan persetujuan dari masing-masing Pengguna (Pemberi Dana dan/atau Penerima Dana) mengakses, memperoleh, menyimpan, mengelola dan/atau menggunakan data pribadi Pengguna ('Pemanfaatan Data') pada atau di dalam benda, perangkat elektronik (termasuk smartphone atau telepon seluler), perangkat keras (hardware) maupun lunak (software), dokumen elektronik, aplikasi atau sistem elektronik milik Pengguna atau yang dikuasai Pengguna, dengan memberitahukan tujuan, batasan dan mekanisme Pemanfaatan Data tersebut kepada Pengguna yang bersangkutan sebelum memperoleh persetujuan yang dimaksud.

-

Pemberi Dana yang belum memiliki pengetahuan dan pengalaman pendanaan bersama, disarankan untuk tidak menggunakan layanan ini.

-

Penerima Dana harus mempertimbangkan tingkat bunga kredit usaha dan biaya lainnya sesuai dengan kemampuan dalam melunasi kredit usaha.

-

Setiap kecurangan tercatat secara digital di dunia maya dan dapat diketahui masyarakat luas di media sosial.

-

Pengguna harus membaca dan memahami informasi ini sebelum membuat keputusan menjadi Pemberi Dana atau Penerima Dana

-

Pemerintah yaitu dalam hal ini Otoritas Jasa Keuangan,tidak bertanggung jawab atas setiap pelanggaran atau ketidakpatuhan oleh Pengguna,baik Pemberi Dana maupun Penerima Dana (baik karena kesengajaan atau kelalaian Pengguna) terhadap ketentuan peraturan perundang-undangan maupun kesepakatan atau perikatan antara Penyelenggara dengan Pemberi Dana dan/atau Penerima Dana.

-

Setiap transaksi dan kegiatan pendanaan bersama atau pelaksanaan kesepakatan mengenai pendanaan bersama antara atau yang melibatkan Penyelenggara, Pemberi Dana dan/atau Penerima Dana wajib dilakukan melalui escrow account dan virtual account sebagai mana yang diwajibkan berdasarkan Peraturan Otoritas Jasa Keuangan Nomor 10/POJK.05/2022 tentang Layanan Pendanaan Bersama Berbasis Teknologi Informasi dan pelanggaran atau ketidakpatuhan terhadap ketentuan tersebut merupakan bukti telah terjadinya pelanggaran hukum oleh Penyelenggara sehingga Penyelenggara wajib menanggung ganti rugi yang diderita oleh masing-masing Pengguna sebagai akibat langsung dari pelanggaran hukum tersebut diatas tanpa mengurangi hak Pengguna yang menderita kerugian menurut Kitab Undang-Undang Hukum Perdata

PT Mitrausaha Indonesia Grup ("Modalku") telah berizin di Otoritas Jasa Keuangan ("OJK") sebagai Perusahaan Penyelenggara Layanan Pendanaan Bersama Berbasis Teknologi Informasi dengan Surat Tanda Berizin KEP-81/D.05/2019 pada tanggal 30 September 2019 sehingga pelaksanaan kegiatan usahanya diawasi secara ketat oleh OJK berdasarkan Peraturan Otoritas Jasa Keuangan Nomor 10/POJK.05/2022 tentang Layanan Pendanaan Bersama Berbasis Teknologi Informasi.

HATI-HATI, TRANSAKSI INI BERISIKO TINGGI. ANDA DAPAT SAJA MENGALAMI KERUGIAN ATAU KEHILANGAN UANG. JANGAN BERUTANG JIKA TIDAK MEMILIKI KEMAMPUAN MEMBAYAR. PERTIMBANGKAN SECARA BIJAK SEBELUM BERTRANSAKSI.